Tax Compliance schützt

vor teuren Nachzahlungen und Strafbarkeit.

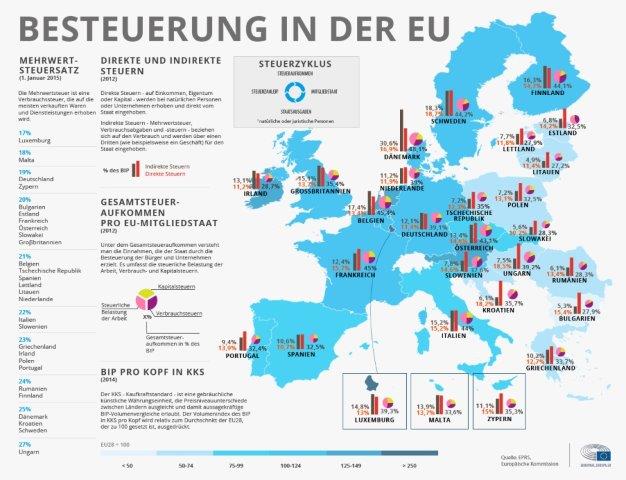

Wer als deutscher Steuerpflichtiger Einkünfte oder Vermögen im Ausland hat, unterliegt einer Vielzahl von steuerlichen Pflichten, die ihm das deutsche Steuerrecht auferlegt. Wer die nicht beachtet, ist leicht hohen Steuernachforderungen bis hin zum Vorwurf der Steuerhinterziehung ausgesetzt. Davor schützt Tax Compliance.

Worum geht’s?

- Pflichten deutscher Steuerpflichtiger bei Auslandsaktivitäten oder Wegzug

- Erklärungspflichten, Mitteilungspflichten an deutsche Finanzämter

- Aufzeichnungen und Aufbewahrung von Daten und Unterlagen

- Vermeiden von Steuer-Schätzungen, teuren Nachzahlungen und Strafbarkeit

Wer als deutscher Steuerpflichtiger Einkünfte oder Vermögen im Ausland hat, unterliegt einer Vielzahl von steuerlichen Pflichten, die ihm das deutsche Steuerrecht auferlegt.

So sind im Rahmen der Mitteilungspflicht von Auslandsaktivitäten der Erwerb und die Veräusserung von Gesellschaftsanteilen, die Gründung von Gesellschaften und von Betrieben im Ausland weitreichend dem Finanzamt anzuzeigen.

Wer aus Deutschland ins Ausland zieht, den trifft eine Meldepflicht bei Wegzug nach dem deutschen Aussensteuergesetz. Dies soll die Wegzugsbesteuerung beziehungsweise Entstrickungsbesteuerung sichern. Diese erfasst die bis zum Wegzug gewachsenen, aber unrealisierten Vermögenszuwächsen in Beteiligungen des bisherigen deutschen Steuerpflichtigen an Gesellschaften.

Wer danach der Wegzugsbesteuerung unterliegt, hat bei Wegzug in einen anderen EU-Staaten – gleichgestellt sind die EWR-Staaten (Island, Liechtenstein und Norwegen) sowie die Schweiz – die Möglichkeit der Steuerstundung. Wer davon gebrauch macht, unterliegt einer Mitteilungspflicht nach Wegzug.

Mitwirkung bei Auslands-

sachverhalten

Deutsche Steuerpflichtige treffen weitgehende Mitwirkungspflichten bei Auslandssachverhalten. Das deutsche Finanzamt nimmt den deutschen Steuerpflichtigen die Pflicht, ihm alle erforderlichen Informationen zu beschaffen, die es für die Beurteilung von Auslandssachverhalten benötigt. Das führt de facto zu einer Übertragung der Beweislast auf den deutschen Steuerpflichtigen dafür, dass im Ausland alles mit rechten Dingen zugeht. Gelingt dem deutschen Steuerpflichtigen dieser Nachweis nicht, so drohen neben der Einleitung strafrechtlicher Ermittlungen wegen Steuerhinterziehung zudem Steuer-Schätzungen, die zu hohen Steuernachzahlungen führen können.

Aufzeichnung und Aufbewahrung

Um diesen Mitwirkungspflichten nachkommen zu können, haben deutsche Steuerpflichtige die Aufzeichnungspflichten und Aufbewahrungspflichten zu beachten.

DAC 6

Seit 2020 sind EU-weit grenzüberschreitende Steuergestaltungen, an denen in der EU-Ansässige Steuerpflichtige beteiligt sind, unter den Voraussetzungen von DAC 6 anzuzeigen, unter Umständen vom deutschen Steuerpflichtigen selbst.

Mitteilungspflicht bei Auslandsaktivität

Transferpreise

Bei einem grenzüberschreitenden Betrieb mit Unternehmensteilen (Betriebsstätten, selbständige Gesellschaften) in zwei oder mehr Staaten sind Verrechnungspreise (Transferpreise) zu dokumentieren.

Wer ein grenzüberschreitendes Unternehmen führt, hat somit die Pficht zur Verrechnungspreisdokumentation (Transfer Pricing). Und darüber weitere Anzeigepflichten und Aufzeichnungspflichten.

Sie brauchen die Hilfe eines Rechtsanwalts für Internationales Steuerrecht?

Wir sind deutschlandweit und schweizweit für Sie da. Scheuen Sie sich nicht und rufen uns an.

Wenn’s schnell gehen soll, dann schreiben Sie uns bitte ein E-Mail.

Wir freuen uns auf Ihre Nachricht!

Informatives zu Tax Compliance

Keine Beiträge